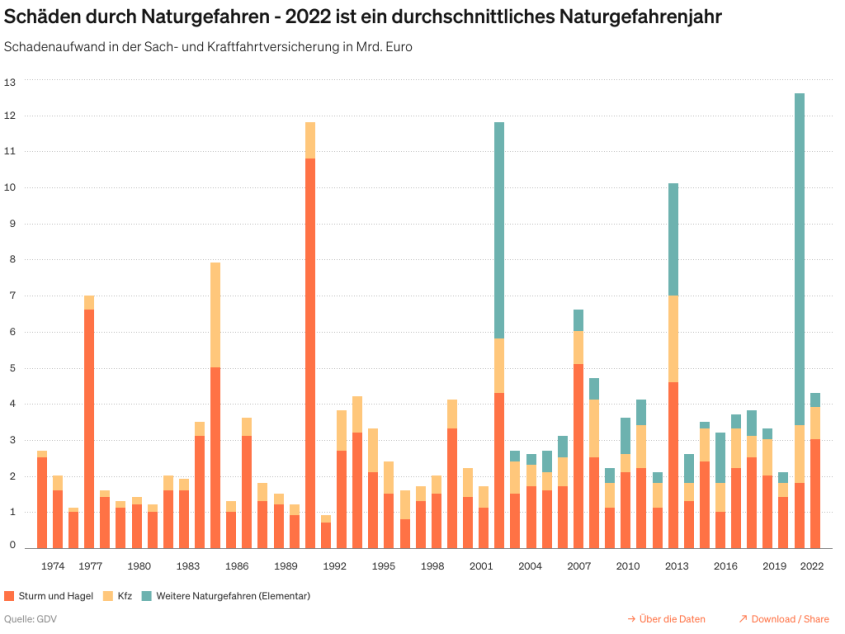

Wie wichtig ein ganzheitlicher Versicherungsschutz für Unternehmen ist, zeigen aktuelle Veröffentlichungen zum Thema. Von einem deutlichen Anstieg bei Schadenhäufigkeit und Schadenbelastungen durch atmosphärisch bedingte Ereignisse wie Stürme, Überschwemmungen und Unwetter in den letzten Jahrzehnten ist beispielsweise im „Themenblatt: Anpassung an den Klimawandel – Versicherungen“ die Rede, das vom Umweltbundesamt und KomPass, dem Kompetenzzentrum Klimafolgen und Anpassung, herausgegeben wird. Das prägnanteste Beispiel ist dabei sicherlich das Jahr 2021, in dem die deutschen Versicherer laut Gesamtverband der Versicherer (GDV) mit 12,6 Milliarden Euro das höchste Schadenaufkommen für Naturgefahren in ihrer Geschichte verzeichneten. Das Jahr war neben einer Serie von Unwettern vor allem durch die Überflutungen an den Flüssen Ahr und Erft geprägt, die allein 8,5 Milliarden Euro versicherte Schäden verursachten – mit Betonung auf versichert. Denn über die Hälfte der Schäden, so der GDV, war nicht durch entsprechende Policen abgedeckt.

Die zentralen Policen und wichtigen Vertragsbausteine für Handelsunternehmen

Handelsunternehmen, die auf Nummer Sicher gehen möchten, sollten ihre Immobilie(n) bzw. die Geschäftsräume, die Betriebseinrichtung, Vorräte und Waren mit Blick auf die Natur-, aber auch sonstigen Gefahren absichern. Dabei ist an folgende Policen zu denken:

- Geschäftsgebäudeversicherung: Sie ist dafür da, im Schadenfall die Reparaturkosten am Gebäude zu ersetzen. Das kann und sollte im Worst Case (Totalschaden) einen Leistungsumfang vom Abriss der alten bis zum kompletten Neubau einer Immobilie in gleicher Art und Güte bedeuten. Voraussetzung: Es besteht keine Unterversicherung, und die Versicherungssumme wird durch Indexierung an die Baukostenentwicklung angepasst. Was in den Policen ebenfalls abgedeckt sein sollte, sind Mehrkosten für behördliche Wiederaufbaubeschränkungen und Technologiefortschritt.

- Geschäftsinhaltsversicherung: Diese sichert die Betriebseinrichtung sowie Waren und Vorräte finanziell ab. Auch hier sollte ein Unterversicherungsverzicht vereinbart und die Versicherungssumme durch spezifische Indexierung an die Inflation angepasst werden.

- Betriebsunterbrechungsversicherung: Sie kompensiert die fortlaufenden Kosten (z. B. Miete, Kreditraten, Leasinggebühren, Gehälter) und den entgangenen Gewinn nach einem versicherten Sachschaden, der die Weiterführung des Betriebs vorübergehend verhindert bzw. massiv einschränkt. „Händler:innen sollten sicherstellen, dass ihre Betriebsunterbrechungsversicherungen mindestens einen Zeitraum von 24 Monaten abdecken“, rät Axel Wieczorek, Geschäftsführer des KATAG Versicherungsdienstes, einem unabhängigen Maklerbüro, das explizit auf den Risikoschutz von Handelsunternehmen spezialisiert ist. Denn es kann dauern, bis ein Geschäftshaus saniert oder sogar neu gebaut ist. Währenddessen sollte die Existenz gesichert sein.

Dabei steckt der Teufel mitunter im Detail. Axel Wieczorek berichtet vom Fall eines Händlers, der Mieter in einem Center ist. Seine Fläche im ersten Obergeschoss hatte im Rahmen der Flutkatastrophe 2021 keinerlei Sachschaden erlitten, das Center indes konnte nicht öffnen. Für den Betriebsausfall des Händlers wollte der Versicherer aber zunächst nicht zahlen.

Begründung: Dem Ertragsausfall müsse ein eigener Sachschaden vorangehen. Der KATAG Versicherungsdienst konnte erfolgreich intervenieren: „In den meisten Klauseln beziehen sich Sachschäden auf den gesamten Versicherungsort, nicht nur auf die eigene Fläche. Wer sich bei seinem Vertrag diesbezüglich nicht sicher ist, sollte dies prüfen oder sich bestätigen lassen“, empfiehlt Axel Wieczorek.

Zusätzlich beziehungsweise alternativ relevant sind folgende Policen:

- Mietverlustversicherung: Wenn Händler selbst auch Vermieter sind, deckt sie den Ausfall von Mieten / Mietnebenkosten aufgrund versicherter Sachschäden bei ganz oder überwiegend gewerblich genutzten Gebäuden bzw. Teilen davon ab.

- Bauleistungsversicherung: Diese springt während der Bauphase von Gebäuden bzw. Gebäudeteilen für versicherte Schäden ein.

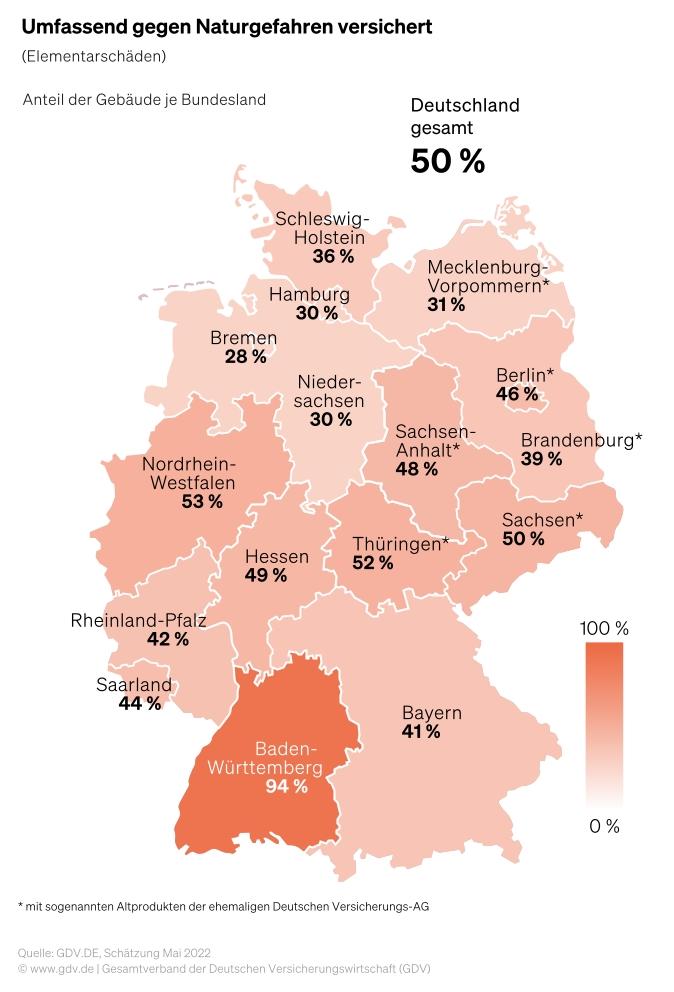

Entscheidend ist, dass sogenannte „weitere Elementargefahren“ in den jeweiligen Versicherungsverträgen mitberücksichtigt sind (und zwar sowohl in Geschäftsgebäude- als auch -inhalts- und Betriebsunterbrechungsversicherung) bzw. dass eine gesonderte Elementarschadenversicherung abgeschlossen wird. Explizit mitgenannt sein sollten:

- Überschwemmung

- Rückstau (wenn bei einer Überlastung der Kanalisation Wasser durch die Ableitungsrohre in das Gebäude gelangt)

- Erdbeben

- Erdsenkung

- Erdrutsch

- Schneedruck

- Lawinen

- Vulkanausbruch.

Hagel- und Sturmschäden (ab Windstärke 8, entsprechend 62 km/h) sind bereits Baustein der Geschäftsgebäudeversicherungen oder lassen sich separat als Sturmversicherung berücksichtigen. Gleiches gilt für die Brand- und Feuerversicherung, die auch für Schäden in Folge eines Blitzschlags aufkommt sowie die Leitungswasserversicherung mit den dort mitversicherten Frostschäden. Wer klimaschützend auf erneuerbare Energien setzt, sollte ggf. ergänzend an den Photovoltaik-Zusatz denken.

"Gerade für Handelsgeschäfte ist die erweiterte Elementarschadenversicherung von entscheidender Bedeutung, da diese im Vergleich zur Standard-Police einen umfassenderen Schutz vor den zunehmenden Risiken durch Naturgefahren bietet", betont Christoph Lockemann, Zielgruppendirektor Handel bei der SIGNAL IDUNA Gruppe. "Folgende Punkte unterstreichen die Relevanz:

- Schutz vor zunehmenden Wetterextremen: Durch den Klimawandel treten Extremwetterereignisse wie Starkregen, Überschwemmungen und Stürme häufiger und intensiver auf. Handelsgeschäfte, oft mit großen Lagerflächen und wertvollen Waren, sind besonders anfällig für Schäden durch solche Ereignisse.

- Absicherungen gegen Betriebsausfälle: Elementarschäden können zu längeren Betriebsunterbrechungen führen. Die erweiterte Versicherung deckt nicht nur die unmittelbaren Sachschäden, sondern auch die daraus resultierenden Umsatzausfälle und laufenden Kosten. Dies sichert die Liquidität des Unternehmens und verhindert finanzielle Engpässe.

- Schutz der gesamten Wertschöpfungskette: Vom Wareneingang bis über die Lagerung bis zum Verkauf - die erweiterte Elementarschadenversicherung schütz die gesamte Wertschöpfungskette des Handelsbetriebs und minimiert so das finanzielle Risiko.

- Wettbewerbsvorteil & Reputationsschutz: Ein gut abgesichertes Unternehmen demonstriert Verantwortungsbewusstsein gegenüber Mitarbeitenden, Kunden und Lieferanten. Dies stärkt die Reputation und trägt zum Wettbewerbsvorteil bei.

- Individuelle Anpassung: Die erweiterte Police kann flexibel an die individuellen Bedürfnisse des Handelsgeschäfts angepasst werden, z. B. durch die Einbeziehung von Zusatzbausteinen wie der Schutz vor Cyberattacken oder Betriebsschließungen durch Pandemien.

Zusammenfassend lässt sich sagen: Die erweiterte Elementarschadenversicherung bietet Handelsgeschäften einen unverzichtbaren Schutz vor den finanziellen Folgen von Naturgefahren und sichert so die Zukunftsfähigkeit des Unternehmens", resümiert Christoph Lockemann.

Zunehmende Herausforderung, den Elementarschutz zu erhalten

Elementarschutz ist mit Blick auf die Zukunft, für die eine Zunahme der extremen Wetterkapriolen prognostiziert wird, also wortwörtlich elementar. Aber er ist mitunter nicht für jedes Gebäude problemlos zu bekommen. „Die Versicherbarkeit wird zunehmend zum Thema“, bemerkt Patrik Behrens, Abteilungsleiter Gewerbekunden beim hagebau Versicherungsdienst, dem unabhängigen Versicherungsmakler der hagebau Gruppe. Ob ein Versicherer den Antrag auf Elementarschadenversicherung annimmt, entscheidet er nicht zuletzt nach dem Schadenverlauf der letzten Jahre bzw. Jahrzehnte.

Wie hoch ist die eigene Gefährdung für Hochwasser?

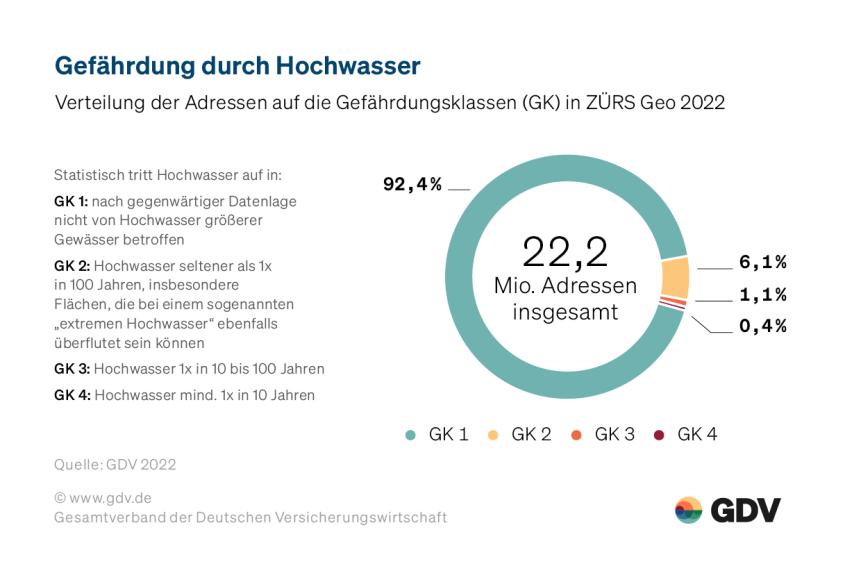

In ihre Entscheidungen beziehen die Versicherer meist auch „ZÜRS Geo“ ein. So heißt das Zonierungssystem der deutschen Versicherer für Überschwemmung, Starkregen und Rückstau. In das System wurden laut GDV insgesamt über 22 Millionen deutsche Adressen eingepflegt. Bezüglich Hochwasser durch Flüsse werden vier Gefährdungsklassen unterschieden:

- Klasse 4 hat eine hohe Gefährdung, also statistisch gesehen einmal in zehn Jahren ein Hochwasser.

- Bei Klasse 3, mittlere Gefährdung, gibt es alle zehn bis 100 Jahre ein Hochwasser.

- In Klasse 2, geringe Gefährdung, tritt statistisch gesehen alle 100 bis 200 Jahre ein Hochwasser auf. In diese Kategorie fallen auch Gebäude, die durch höhere Deiche geschützt sind.

- Klasse 1 mit sehr geringer Gefährdung ist statistisch betrachtet seltener als alle 200 Jahre von Hochwasser betroffen.

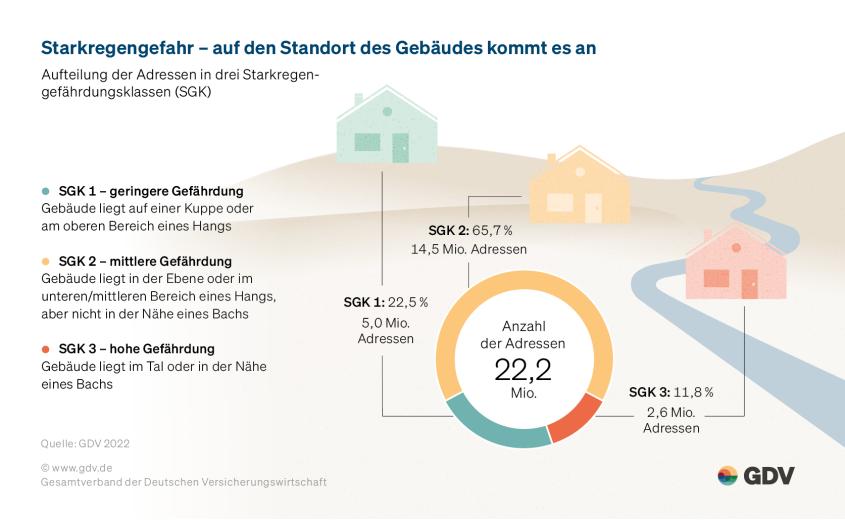

Auch drei Starkregengefährdungsklassen (SGK) wurden in ZÜRS Geo eingearbeitet, wobei die Erkenntnis des GDV nach einem Forschungsprojekt mit dem Deutschen Wetterdienst lautet: „Kurze Starkregen verursachen die meisten Schäden, und sie können überall in Deutschland auftreten.“ Wie hoch die Schäden durch Starkregen ausfallen, ist jedoch nicht nur von der Regenmenge, sondern auch von der Lage eines Gebäudes abhängig. Je tiefer es liegt und je länger das Wasser darin steht, desto höher ist der Schaden. Im Detail bedeutet dies:

- In der SGK 3 (hohe Gefährdung) werden alle Gebäude zusammengefasst, die im Tal oder der Nähe eines Bachs liegen. Deutschlandweit sind dies knapp zwölf Prozent aller Adressen.

- Gebäude der SGK 2 (mittlere Gefährdung) liegen in der Ebene oder im unteren/mittleren Bereich eines Hangs.

- In der SGK 1 (geringe Gefährdung) sind alle Gebäude eingruppiert, die auf einer Kuppe oder am oberen Bereich eines Hangs liegen.

Inzwischen hat der GDV gemeinsam mit der VdS Schadenverhütung GmbH auch eine Studie zur Versiegelung der 50 einwohnerstärksten Städte Deutschlands durchgeführt und für jede der Städte den Versiegelungsgrad berechnet. Denn je mehr Flächen bebaut sind, desto weniger Wasser kann im Boden versickern.

Die gute Nachricht aus ZÜRS Geo: Was Hochwasser angeht, fallen nur 0,4 Prozent aller gelisteten Adressen in die Gefährdungsklasse 4. „Doch auch da helfen mitunter gute Argumente, um dennoch Versicherungsschutz zu erhalten“, weiß Axel Wieczorek und berichtet beispielhaft: „Ein großes KATAG-Anschlusshaus konnte die Versicherung nach einer individuellen Besichtigung mit Ingenieur-Beteiligung von den Hochwasserschutzmaßnahmen vor Ort überzeugen.“ Die ratsame Vorgehensweise bei Schwierigkeiten, den Elementarschutz zu erhalten, lautet: weitere Versicherer anfragen. „Manchmal können lokale Versicherer wie die Sparkassenversicherung oder Brandkassen mit individueller Besichtigung und Prüfung eine Lösung anbieten. Gegebenenfalls ist diese Lösung mit Auflagen an technische Einrichtungen verbunden oder mit einem Selbstbehalt“, so die Erfahrung vom Versicherungsexperten Wieczorek.

Präventivmaßnahmen zur Klimaanpassung werden immer wichtiger

Was deutlich macht, dass auch präventive Maßnahmen zur Klimawandelanpassung immer wichtiger werden. Durch sie lassen sich Schäden verhindern oder zumindest in ihrem Ausmaß begrenzen. Das Team des hagebau-Versicherungsdienstes beispielsweise führt jährliche Vorort-Begehungen im Zuge des Risk Managements bei seinen Kund:innen durch. Es ist auch beratend tätig, beispielsweise bei der Standortplanung. Ein Vorteil: Der hagebau-Versicherungsdienst hat „vollumfängliche Gesamtpakete“ mit diversen Versicherungen abgestimmt, die die Elementardeckung ebenso beinhalten wie sog. „unbenannte Gefahren“ (erweiterte Deckung). Auch beim KATAG Versicherungsdienst setzt man auf umfassenden Schutz in Form von Multi-Risk-Versicherungen, die möglichst alle Sachschäden abdecken. Gleichzeitig bieten modulare Strukturen, wie bei der SIGNAL IDUNA, Flexibilität in der Bedarfsanpassung.

Für mehr Informationen und Aufklärung haben die Deutschen Versicherer den Hochwasser-Check entwickelt. Dort erfahren Immobilienbesitzer:innen adressgenau, wie stark das eigene Gebäude durch Flusshochwasser und Starkregen gefährdet ist. Zudem werden Informationen bereitgestellt, welche präventiven Maßnahmen je nach Gefährdung ergriffen werden sollten.

Wichtig: Auch in den niedrigen Gefährdungsklassen sollte nicht auf Versicherungsschutz verzichtet werden. Viele Schadenfälle der jüngeren Vergangenheit waren tatsächlich auch diesen Klassen zuzuordnen!

Weitere Infos:

Mit unseren Arbeitshilfen zur Klimaanpassung unterstützen wir Sie dabei, die eigene Betroffenheit gegenüber Klimawandelfolgen wie Starkregen und Hochwasser zu überprüfen und mögliche Klimaanpassungsoptionen abzuleiten. Unsere Maßnahmenliste zur Klimaanpassung zeigt Ihnen, welche Optionen es für Sie gibt und wie Sie die Maßnahme auswählen, die für Ihr Unternehmen am effektivsten und wirtschaftlich nachhaltigsten ist.